AVALIAÇÃO DE IMÓVEIS: como ir além da pesquisa de mercado?

Lucas Jochem

Introdução

Ao avaliar o valor de mercado de empresas, muitas vezes é necessário mensurar o valor de mercado de imóveis que compõem o ativo imobilizado e propriedades para investimento. A forma mais usual de avaliar tais imóveis é por meio de pesquisas de mercado, ou seja: realizam-se pesquisas por imóveis similares, levando em conta a localização, tamanho e benfeitorias. No entanto, o alto grau de subjetividade desta forma de avaliação pode gerar resultados distorcidos, prejudicando a qualidade do valuation da empresa. A maneira mais eficaz de eliminar a subjetividade é por meio da construção de modelos matemáticos para previsão do valor de mercado dos imóveis. Sendo assim, a seguir será demonstrada a construção de um modelo para precificação de imóveis.

1. Base de Dados

O ponto de partida para a construção de um modelo matemático é a análise de uma base de dados histórica para que o modelo possa “aprender” a prever os preços. Para demonstrar na prática como será utilizada uma base de dados pública disponibilizada no repositório “UCI Machine Learning Repository”, a qual refere-se ao preço de casas na cidade de Boston de 1978 e possui 506 registros. Para determinação do valor dos imóveis são analisados 12 fatores:

– CRIM – Índice de criminalidade da região;

– ZN – Proporções dos lotes das casas da região;

– INDUS – Proporção de indústrias na região;

– CHAS – Variável binária para determinar se a casa é próxima ao Rio Charles;

– NOX – Concentração de óxido de nitrogênio;

– RM – Número de cômodos por casa;

– AGE – Idade da construção;

– DIS – Distância ponderada dos cinco maiores centros comerciais de Boston;

– RAD – Índice de acessibilidade às rodovias de Boston;

– TAX – Taxa média de impostos por propriedade;

– PTRATIO – Índice da qualidade do distrito escolar da região;

– LSTAT – Índice da riqueza da região;

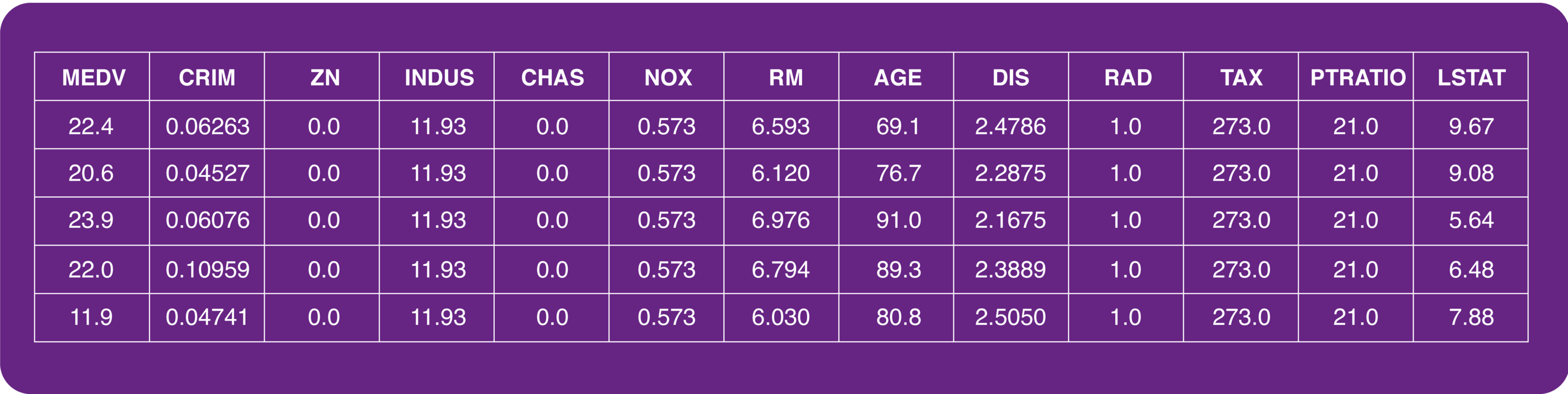

O “alvo” do modelo é prever o valor médio das casas, na base de dados, este valor está na escala de 1.000 dólares e é denominado como “MEDV”, a seguir uma amostra de como é a base de dados:

Fonte: o autor.

Como pode ser observado, o alvo encontra-se na primeira coluna, seguido das variáveis que serão utilizadas pelo modelo para prever os preços dos imóveis. Na sequência, será apresentado um mapa de correlação das variáveis entre si e com o alvo:

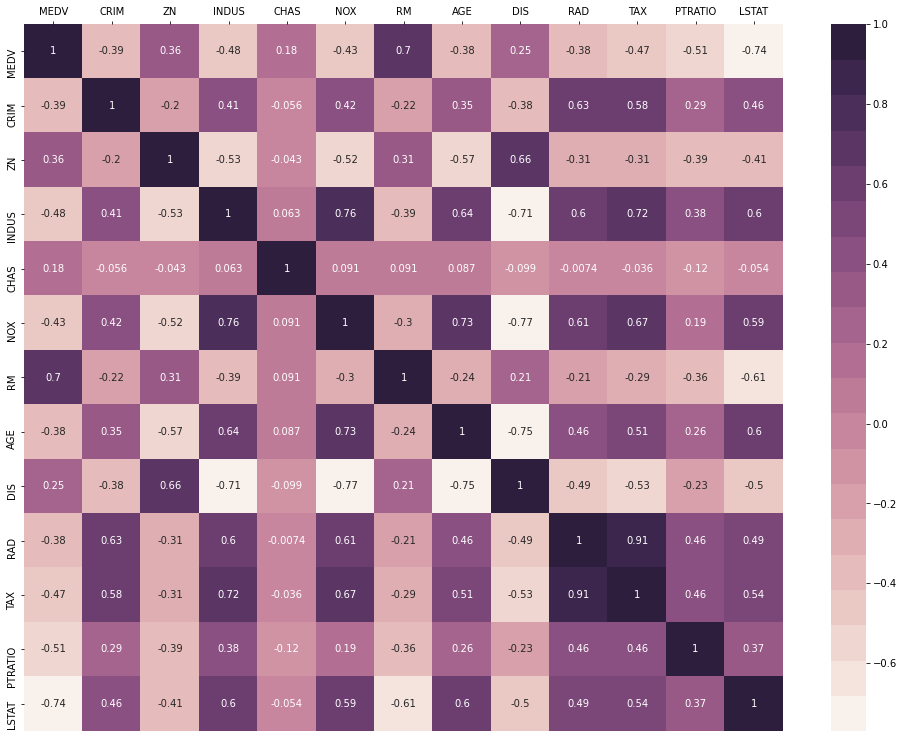

Fonte: o autor

Durante o processo da construção de modelos, é fundamental encontrar variáveis correlacionadas com o alvo e pouco correlacionadas entre si, pois esta combinação contribuiu para a melhor acurácia do modelo que será construído. Apenas olhando o mapa das correlações, já é possível chegar a algumas conclusões. Por exemplo: a variável “RM” possui a correlação de 0,7 com o alvo, ou seja, quanto mais cômodos a casa possui, maior o seu valor.

Ao contrário do número de cômodos, a variável “LSTAT”, que indica a riqueza da região, possui correlação de -0,74 com o alvo, sendo assim, quanto mais baixo o índice de riqueza da região onde a casa se encontra, menor será seu valor.

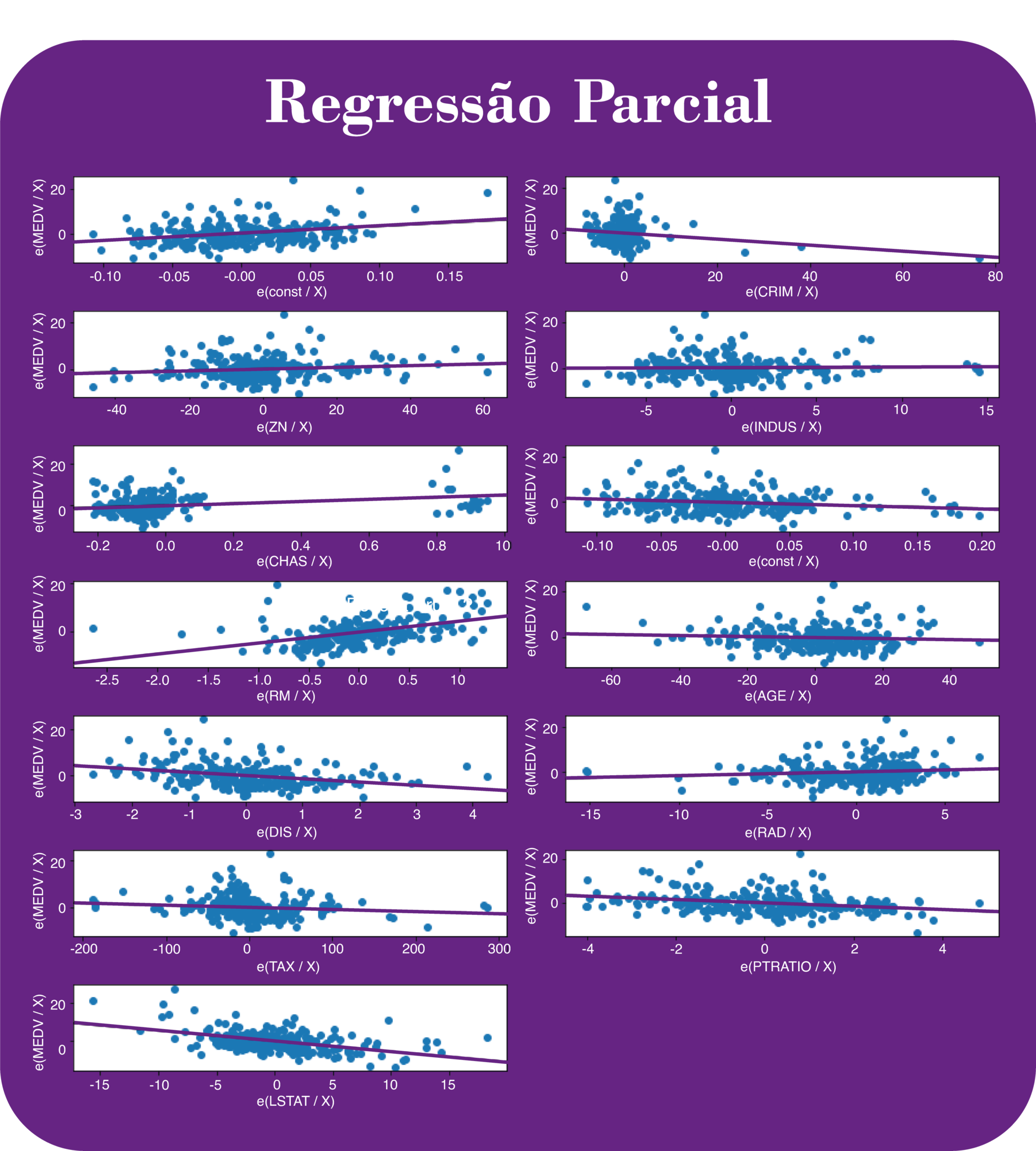

Por outro lado, é possível afirmar que nem todas as variáveis possuem correlação tão altas com o alvo e são tão simples de se interpretar. Essa dificuldade ocorre devido ao comportamento de cada variável. Quanto menos linear for o seu comportamento, mais difícil se torna relacioná-la com o alvo. A seguir, serão apresentados os gráficos da regressão de cada variável individualmente com o alvo:

Fonte: o autor.

2. Escolha do modelo e treinamento do modelo

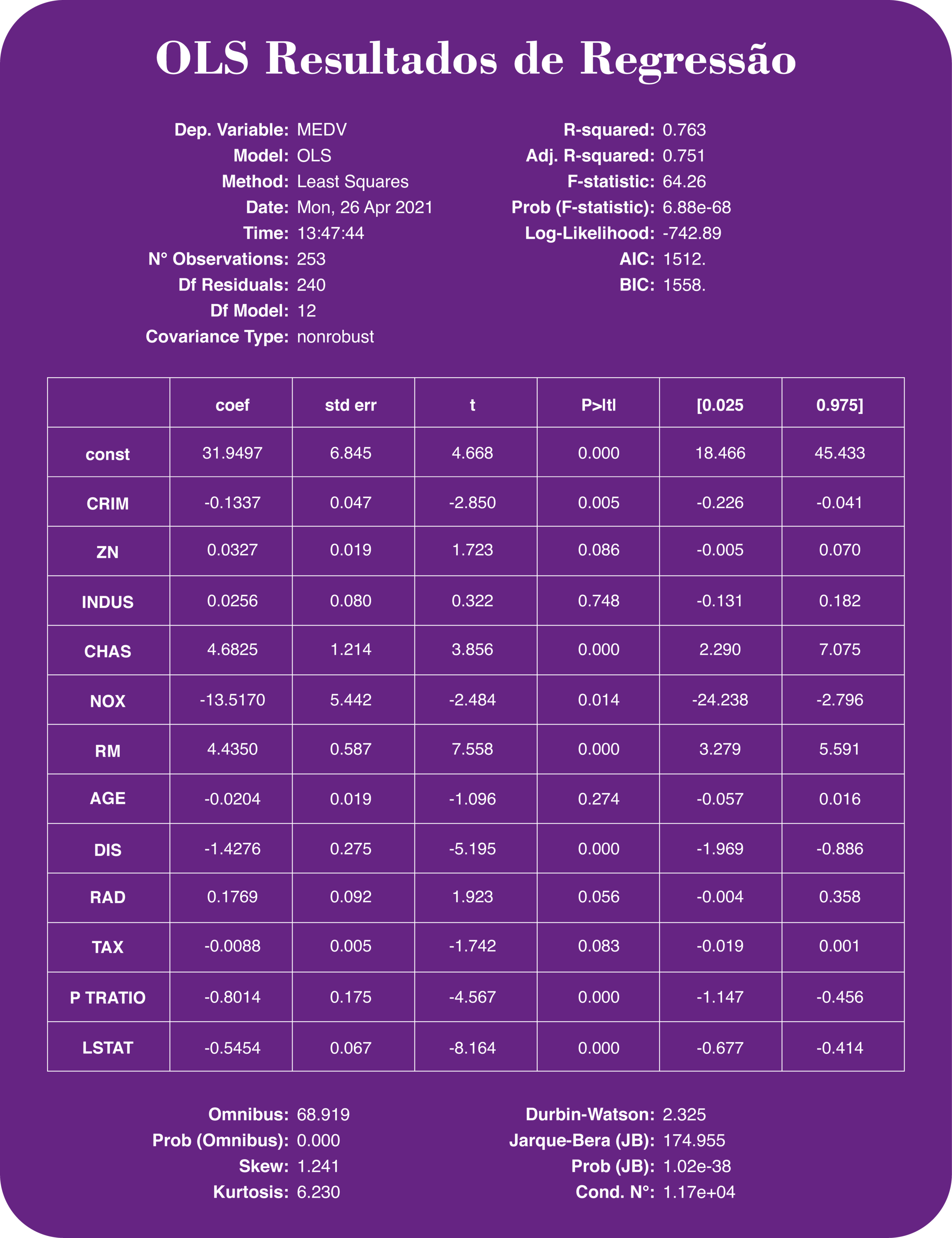

O modelo matemático mais usual para realização de regressões é a regressão linear, tendo em vista que possuímos variáveis com correlações altas com o alvo e que apresentam comportamentos lineares este será o modelo inicial. A seguir os resultados da regressão treinada:

Fonte: o autor.

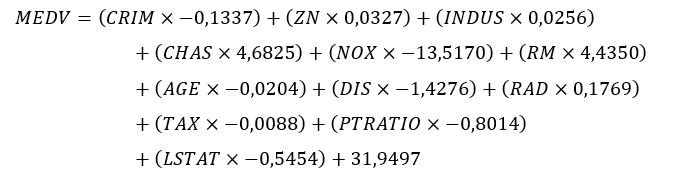

As informações mais importantes deste quadro são os coeficientes encontrados no treinamento, com base nestes coeficientes podemos montar a fórmula para previsão dos preços das casas, e o R2 da regressão que neste caso é 76,3%, ou seja, podemos afirmar que a regressão explica 76,3% da variabilidade do alvo (“MEDV” preço das casas). Para utilizar o modelo na prática para calcular o valor de uma casa teríamos que aplicar a seguinte fórmula:

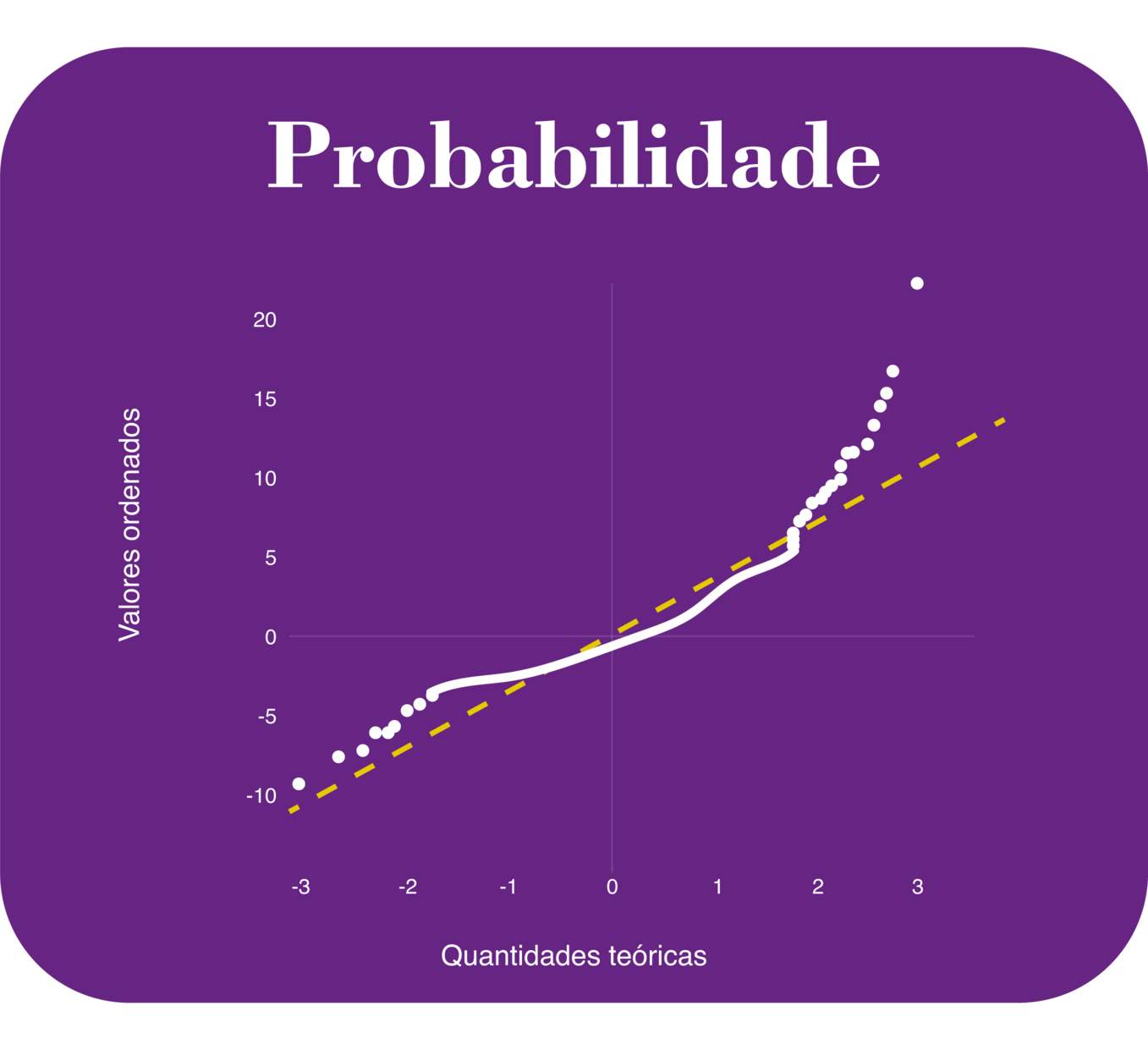

A seguir será apresentado o gráfico dos resíduos da regressão criada. Por meio deste gráfico é possível perceber que o modelo possui uma boa acurácia, no entanto, alguns outliers (pontos mais extremos) não conseguem ser previstos pelo modelo.

Fonte: o autor.

Como demonstrado anteriormente, existem comportamentos não lineares das variáveis que prejudicam a acurácia da regressão linear. Para amenizar estes efeitos é necessário a utilização de modelos matemáticos que conseguem captar a não linearidade das variáveis.

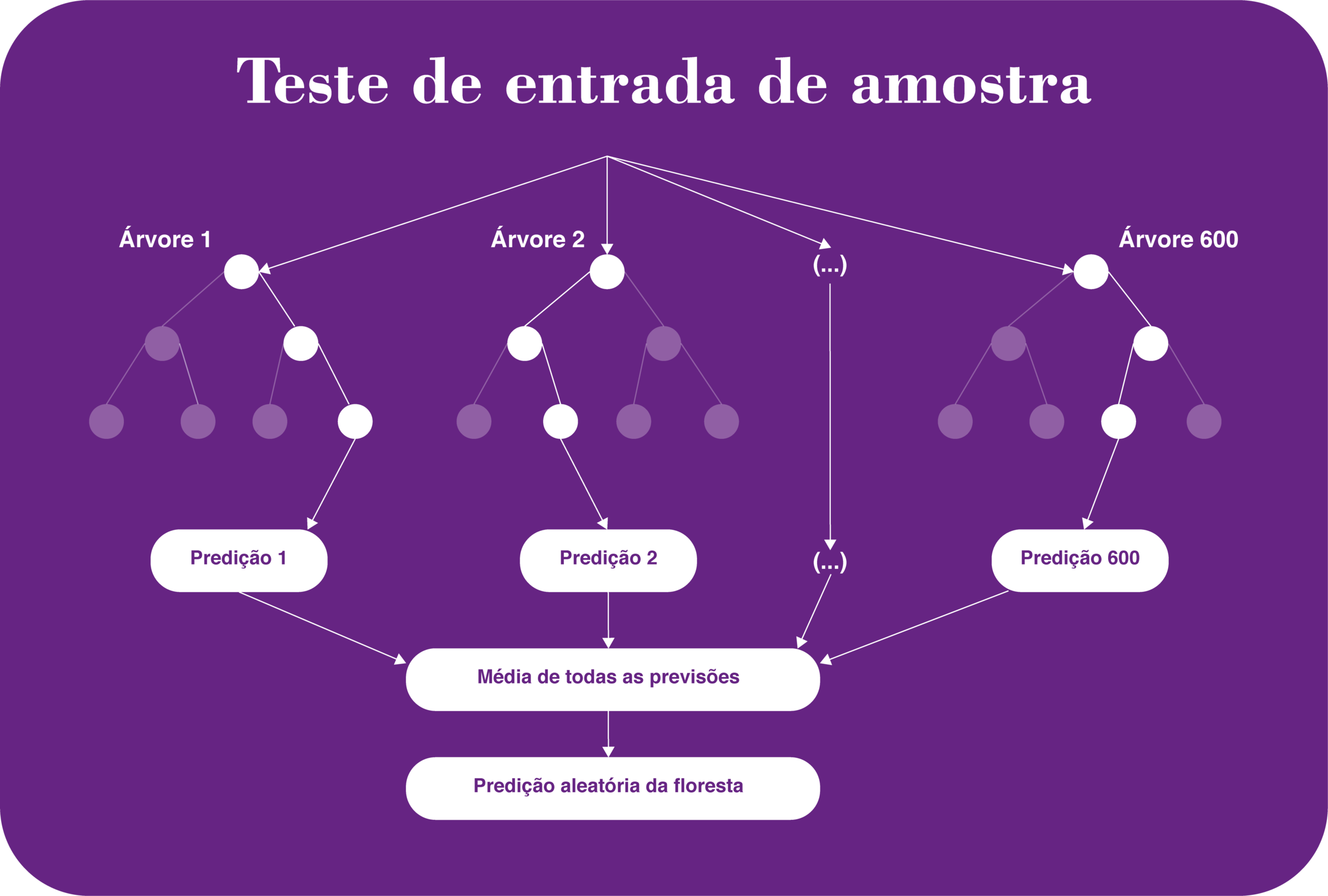

O próximo modelo que treinamos é uma Random Forest, que consiste basicamente em um grande número de árvores de decisões, as quais serão combinadas para formação de um único resultado. A ideia básica por trás desse modelo, é a da “sabedoria das massas”, onde um número grande de árvores não correlacionadas, operando juntas, são superiores a apenas uma árvore de decisão. A seguir, uma figura que exemplifica os conceitos:

Fonte: “Afroz Chakure” (medium.com)

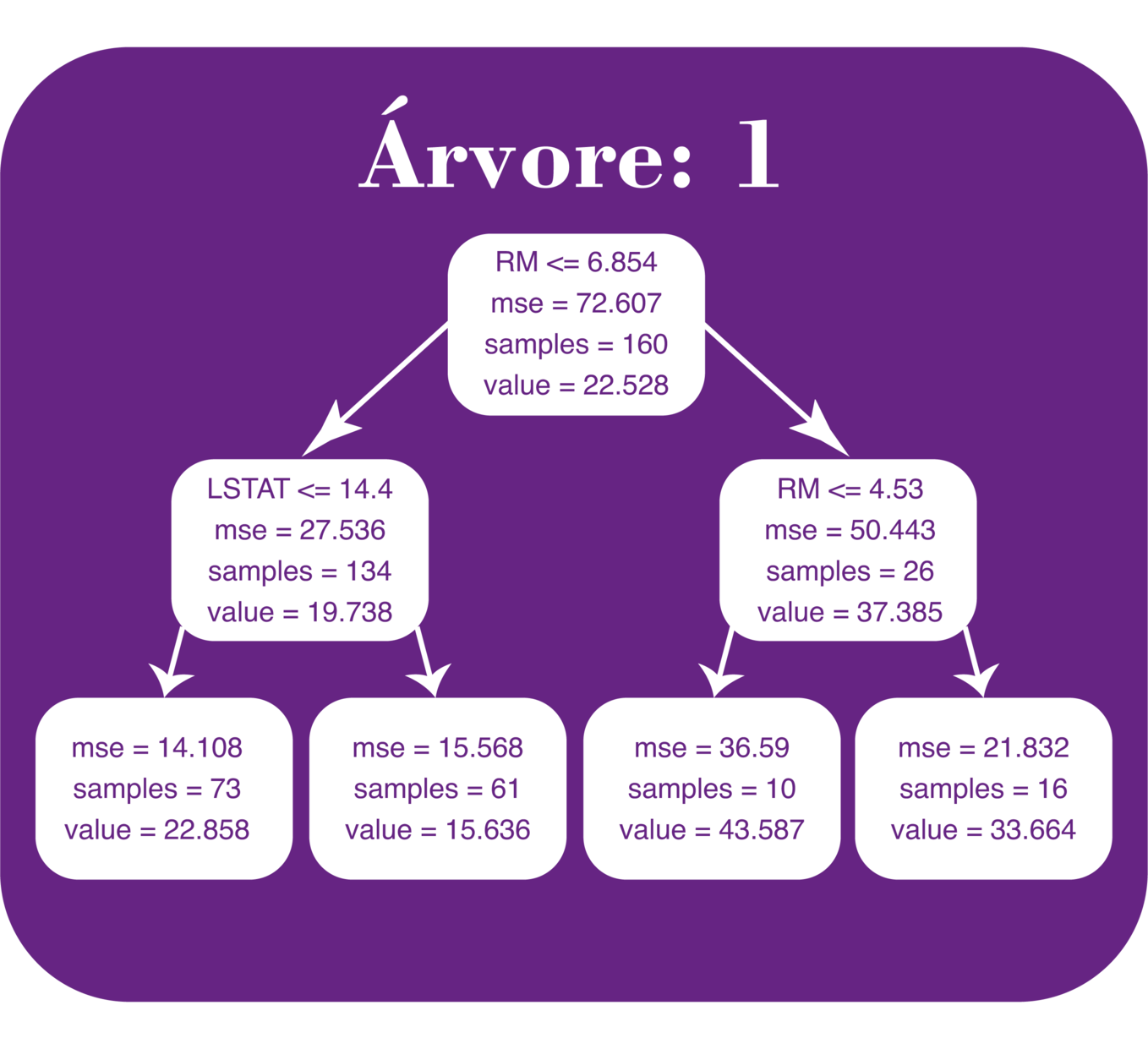

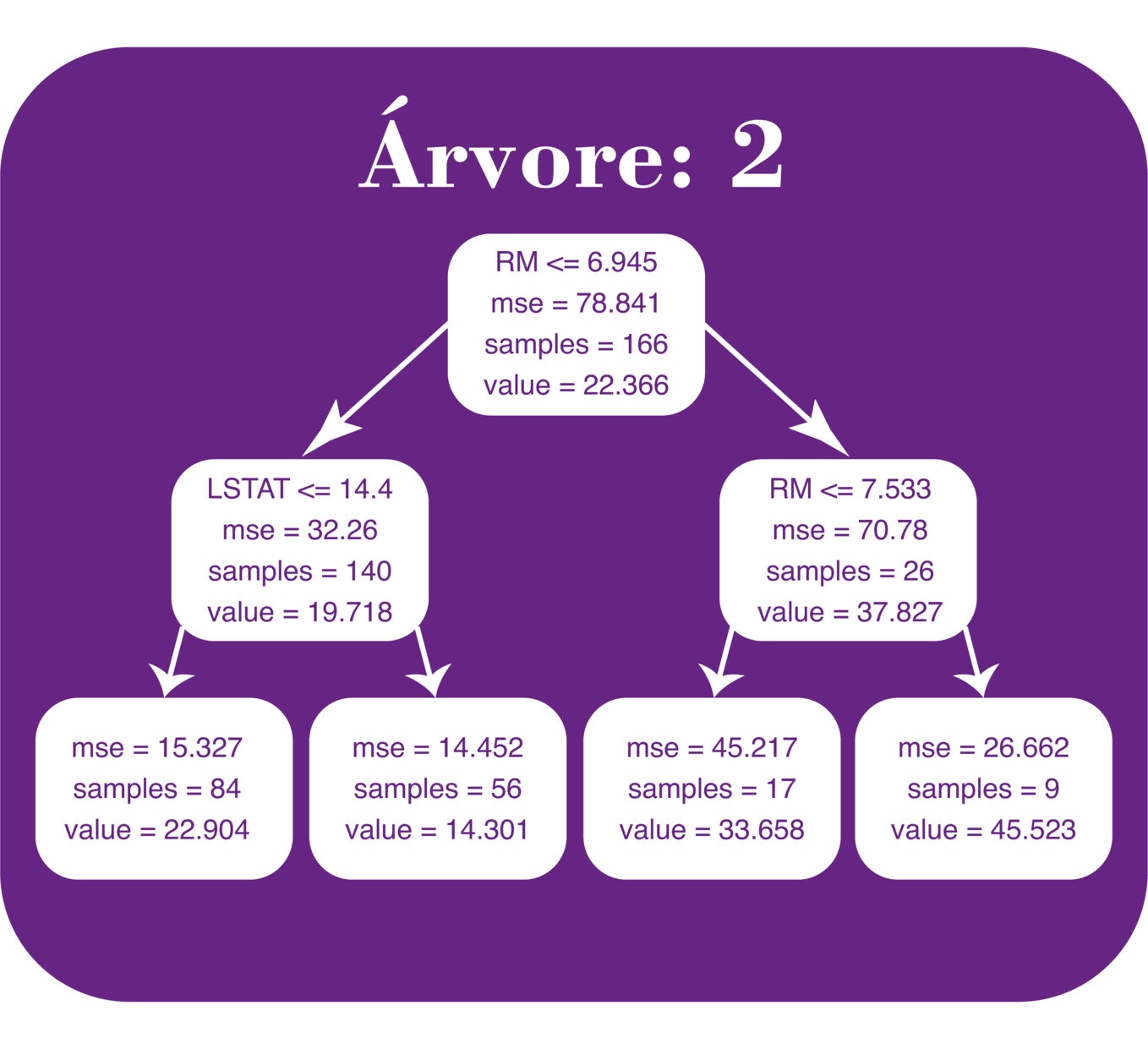

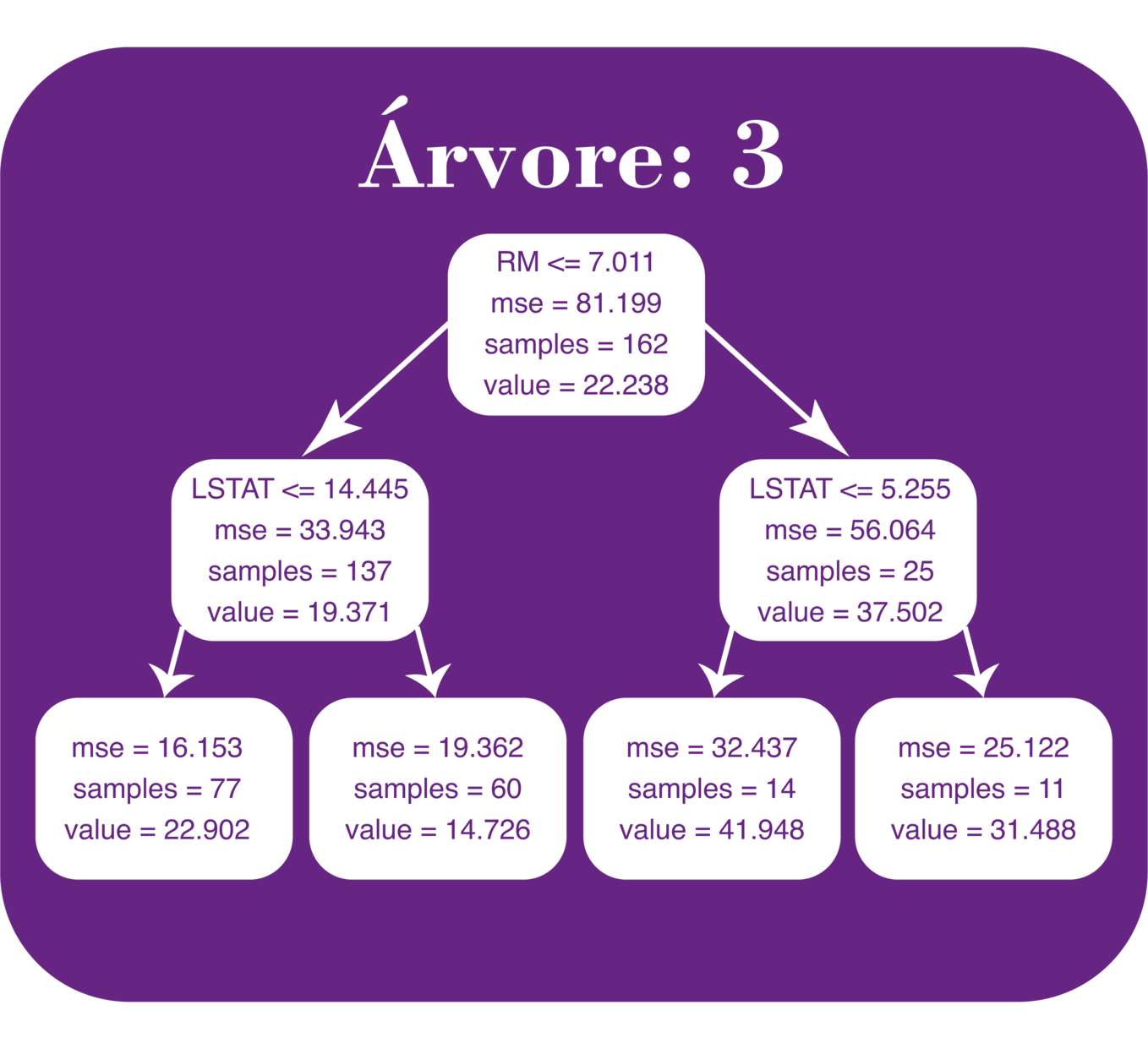

Utilizando o modelo da Random Forest se consegue aumentar a capacidade de explicar a variabilidade do alvo para 80%, que é um ganho considerável na acurácia do modelo, pois passa a levar em consideração os fatores não lineares. Devido a complexidade deste modelo, a sua visualização é difícil. Para exemplificar, o modelo criado a seguir apresenta uma amostra de quatro das árvores criadas dentro do modelo:

Fonte: o autor.

3. Conclusões

A criação de modelos matemáticos não é uma tarefa simples, pois envolve a agregação de várias áreas do conhecimento, desde programação até estatística. No entanto, é por meio destas ferramentas que se aumenta significativamente a qualidade das avaliações de imóveis, reduzindo o alto grau de subjetividade, geralmente presente nos modelos convencionais de avaliação.

A Fair Value aplica em seus trabalhos de avaliações modelos matemáticos, onde, através da inteligência artificial, torna possível mensurar de maneira confiável e segura o valor de mercado de empresas, marcas e ativos.